Preguntas y respuestas Tendencias de Riesgo reputacional: Cuando los líderes no puede delegar

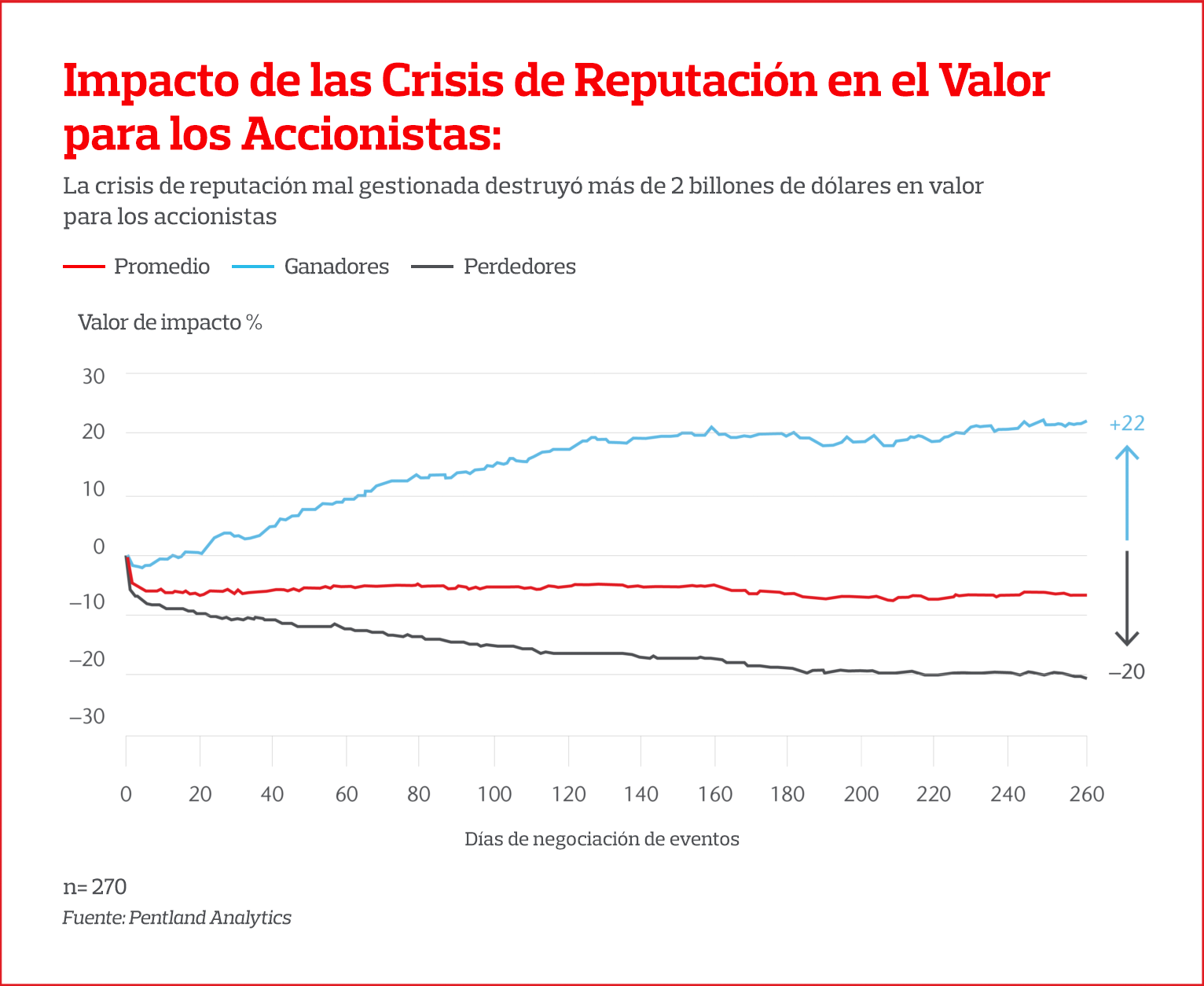

Cuando ocurre una crisis reputacional -y es más una cuestión de “cuándo” que de “si sucede”-, los impactos pueden ser devastadores para una organización, produciendo daños cada vez más devastadores, con repercusiones en el valor de las inversiones para los accionistas.

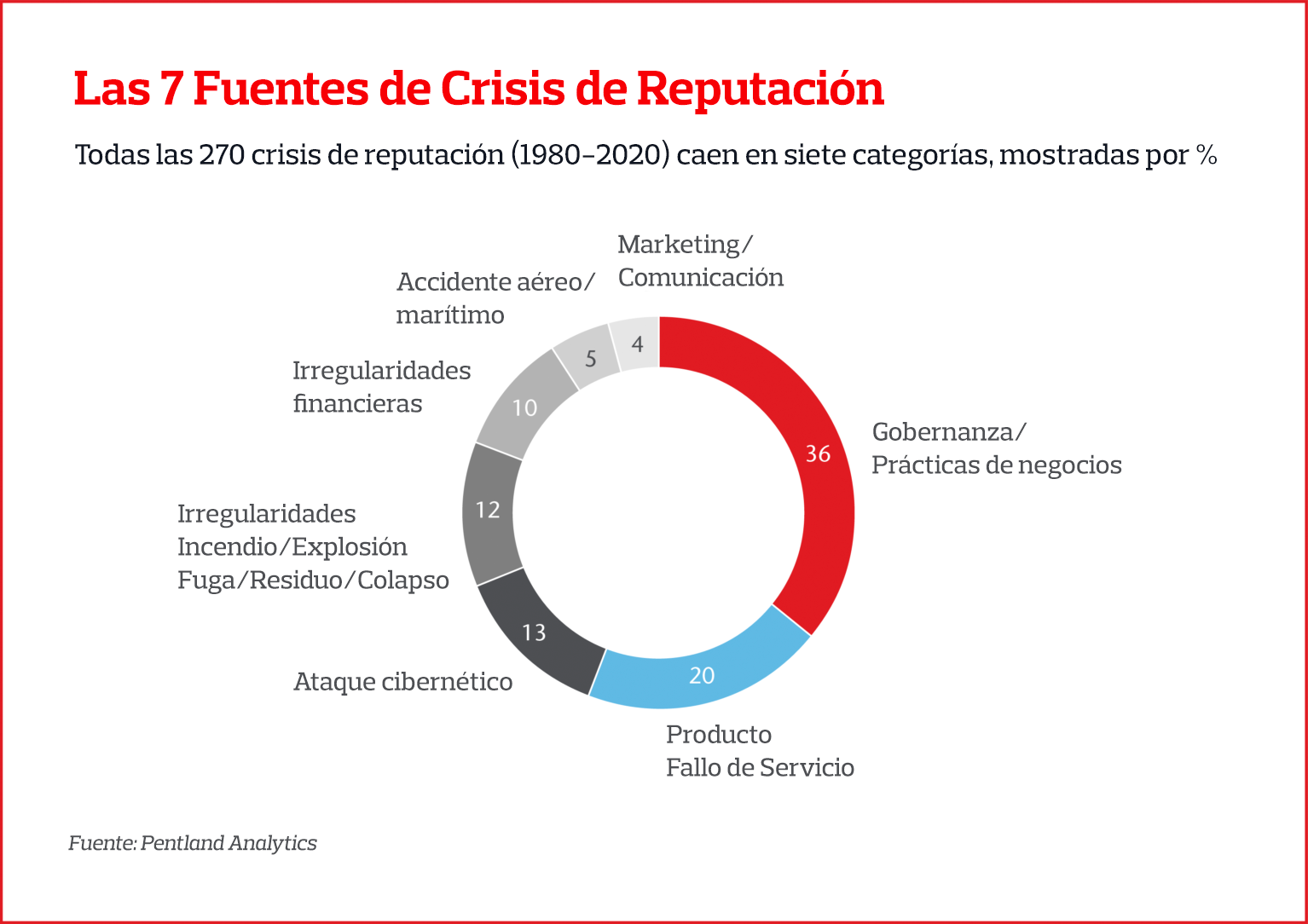

Las fuentes potenciales de crisis reputacional son numerosas: fallas de productos, malas prácticas comerciales, irregularidades financieras y problemas ambientales se encuentran entre ellas. En los últimos años, a medida que todas las empresas se han vuelto más dependientes de la tecnología, ha surgido una adicional: el riesgo cibernético.

Sin embargo, hay buenas noticias. No todas las empresas que se enfrentan a una crisis reputacional tienen que perder. Las organizaciones que están bien preparadas para una crisis de este tipo, al comunicarse de manera eficaz, responder de inmediato y demostrar un compromiso para corregir los problemas detrás de la crisis, pueden resultar ganadoras.

En una entrevista reciente acerca de la última investigación patrocinada por Aon, la Dra. Deborah Pretty, fundadora de Pentland Analytics, ahondó en el impacto de la crisis reputacional en el valor para los accionistas.

Pretty:

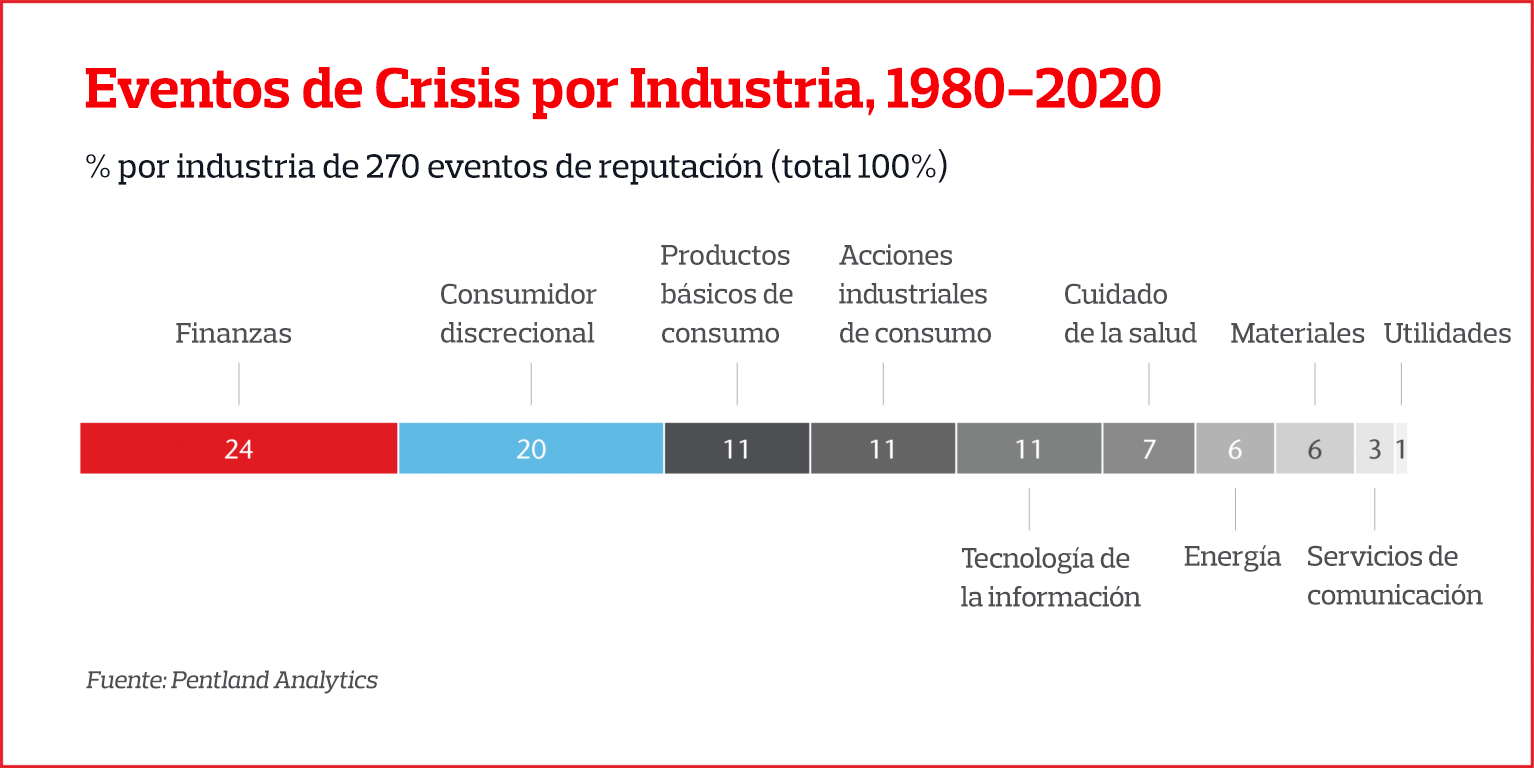

Ahora tenemos hasta 270 crisis reputacionales en nuestra base de datos. El tamaño de la muestra ahora nos permite poder dividir los datos por industria y hacer observaciones.

Cuando comencé a hacer esto, hace unos 30 años, el efecto promedio no tuvo impacto. Algunas empresas se recuperaron muy bien, algunas empresas se desempeñaron muy mal y se promediaron entre sí.

En conjunto, las crisis reputacionales ahora son más dañinas de lo que solían ser. Es decir, el impacto medio en el valor para el accionista ahora es negativo. Hemos visto que eso también es cierto con el número de perdedores frente a ganadores. Solía estar cerca de 50-50, luego llegó a 60-40. Probablemente esté más cerca de 70-30 ahora: tenemos 183 perdedores y 87 ganadores en la cartera de este año. Así que los perdedores superan en número a los ganadores en aproximadamente 2 a 1.

En el caso de los perdedores, las crisis mal gestionadas borraron más de 2 billones de dólares en valor para los accionistas durante el año posterior.

Pretty:

El liderazgo juega un papel muy importante en la recuperación del precio de las acciones. El CEO tiene que dar un paso al frente y asumir la responsabilidad de estas crisis. El liderazgo no se puede delegar cuando estás en el ojo de la tormenta.

Casi todos los días vemos una crisis diferente en noticias. Depende del equipo de alta la dirección, pero en particular del director ejecutivo, asumir esa responsabilidad, comunicarse de manera eficaz y asegurarse de que todas las partes interesadas sepan que se ha tomado la acción correcta. Y, en última instancia, para dar confianza a las partes interesadas, de tal forma que sepan que, está bien, hubo una crisis, pero esta sigue siendo una empresa fundamentalmente buena y está haciendo todo lo posible para asegurarse de que esa crisis no vuelva a ocurrir.

Por otro lado: cuando los directores ejecutivos no lo hacen bien, a menudo perderán sus puestos de trabajo a raíz de una crisis de este tipo. Entonces, el liderazgo es absolutamente crítico.

Pretty:

Las crisis reputacionales no solo se están volviendo más dañinas de lo que solían ser, sino que también son más difíciles de superar. Pero siempre han existido líderes buenos y no tan buenos. Entonces, ¿qué hay detrás de esta tendencia?

Creo que parte de ello se explica por la naturaleza de las crisis en nuestra cartera de investigación. Más de un tercio de las crisis son fallas de gobernanza o malas prácticas comerciales.

La otra razón es que todas las partes interesadas, incluidos los inversionistas, son cada vez más exigentes con las empresas y su gestión. Cultural y generacionalmente, exigimos más de nuestros altos directivos. Y la intensificación de esas demandas sobre las empresas y su alta dirección está haciendo que el mercado sea más duro para las empresas cuando cometen errores.

Pretty:

Se destacan algunas lecciones. Varias de las empresas con crisis múltiples se encontraban en servicios financieros, específicamente banca. Y muchas de esas crisis se debieron a problemas de gobernabilidad y prácticas comerciales. En conjunto, el mercado comienza a tratar esas instancias repetidas como un problema de reputación para toda la industria. Cuando eso sucede, existe una clara oportunidad para un esfuerzo concertado en toda la industria para elevar los estándares comerciales.

Por su lado, la industria farmacéutica se ha visto muy afectada. Se enfrenta a demandas colectivas por supuestos efectos secundarios de los medicamentos, con plazos prolongados y resultados desconocidos. Los inversores odian la incertidumbre. Pero también vemos que una empresa que tiene una crisis repetida no significa necesariamente que pierda todo el tiempo. Una empresa tuvo dos incidentes muy similares con cuatro años de diferencia: en el primero, sus acciones cayeron drásticamente. Cuatro años después, aplicó lo aprendido y le fue mucho mejor.

La industria de tecnología fue la única en la que los ganadores superaron en número a los perdedores, lo que sugiere que el mercado puede perdonar más fácilmente los errores en los sectores innovadores donde las fronteras se están empujando con fuerza. Además, los inversores miran hacia el futuro y están atentos a la futura generación de flujo de caja de estas empresas. Recuerde que el análisis se hace con base en el índice de referencia del mercado, y por encima de este, por lo que se ajusta al reciente buen desempeño del sector tecnológico en su conjunto.

Pretty:

El ciberataque es un ejemplo en el que esta situación se evidencia fácilmente en los datos. Anteriormente, los ciberataques se atribuían a la mala suerte. Los precios de las acciones no se movían demasiado. A los periodistas les gustaba decir que “no hay un impacto a largo plazo en el precio de las acciones posterior a un ciberataque”.

Mirando los últimos cinco años de ataques cibernéticos, eso simplemente ya no es cierto. Los mercados te penalizan por tener un ataque cibernético o por no mitigar el daño si se tiene. Es el mismo riesgo, pero la respuesta del mercado a este riesgo cambió por completo. Ya no se considera mala suerte, se considera mala gestión.

Pretty:

Se le penalizará más si no lo anuncia de inmediato. Al igual que con todas las demás crisis, sea honesto, abierto y transparente desde el primer día, en lugar de tratar de ocultarlo, por muy tentador que esto sea.

Existen tensiones internas naturales entre las diferentes áreas de la organización y las preocupaciones por parte de los asesores legales, por ejemplo, de que al hablar podría comprometerse su defensa. Pero en los casos de gestión de crisis, me pondría del lado de los expertos en marketing que dicen que salir limpio rápidamente es la forma correcta de restaurar la confianza en la empresa.

Pretty:

Es difícil saberlo. El análisis se basa completamente en la información disponible públicamente, por lo cual no tiene en cuenta las operaciones internas de gestión de riesgos de una empresa. Todo lo que sabemos es que las crisis reputacionales no van a desaparecer, su impacto en el valor para los accionistas es cada vez más perjudicial y siguen surgiendo nuevas exposiciones. Además, las demandas de los equipos de dirección ejecutiva en todo el mundo se han intensificado con el desarrollo de nuevas tecnologías, las redes sociales y la creciente atención a los factores ESG [medioambientales, sociales y de gobernanza].

Sin embargo, a lo largo de los 30 años que llevo estudiando estos fenómenos, queda claro que existen oportunidades para que las empresas salgan de una crisis reputacional más fuertes y con valoraciones más elevadas, si se preparan bien, se comunican y actúan con rapidez inmediatamente después, y demuestran a todas las partes interesadas que han aprendido las lecciones.

Para conocer más acerca de los hallazgos de Pentland Analytics sobre los riesgos reputacionales, explore la serie 2020 Virtual Aon Insights.